Come sta cambiando lo scacchiere energetico mondiale e quali le conseguenze della rivoluzione dello shale gas e della crisi ucraina per i mercati europei?

Analisi in tre puntate. Oggi, domani e dopodomani, in tre post su Paola Casoli il Blog, l’ultimo lavoro di Marco Antollovich sulle nuove direttive della politica energetica nello scacchiere internazionale.

#shalegas #fracking #gas

Per cercare di fornire un’analisi completa del quadro odierno è necessario analizzare il cambio di rotta nella politica energetica statunitense e cosa implichi la fantomatica indipendenza energetica di Washington.

In secondo luogo, bisogna comprendere quali siano le ripercussioni della crisi ucraina e dell’instabilità dei mercati mediorientali in Europa e, infine, analizzare la nuova politica russa nei confronti dell’Estremo Oriente.

La shale gas revolution negli Stati Uniti

La shale gas revolution negli Stati Uniti

Lo Shale gas, una delle cosiddette “risorse gasiere non convenzionali” (Shale Gas, Tight Gas e Coalbed Methane tre le più importanti), rappresenta per gli Stati Uniti una risorsa di inestimabile valore. Sebbene gli Stati Uniti si posizionino soltanto al quarto posto per riserve di scisto comprovate (dopo Cina, Argentina e Algeria), essi sono gli unici ad aver tratto, finora, un reale beneficio a livello di mercato dallo sfruttamento di tale gas.

L’estrazione di Shale gas richiede infatti una notevole esperienza tecnica, requisito mancante alle grandi compagnie energetiche cinesi per esempio, oltre che un terreno favorevole da un punto di vista geologico, non eccessivamente duro e in territorio non montagnoso, e con giacimenti non in profondità (i giacimenti statunitensi si trovano tra poche centinaia di metri e i 3.000 metri, mentre quelli cinesi tra i 3.000 e gli 8.000 metri di profondità). Le compagnie statunitensi sembrano essere ora in grado di arginare quasi totalmente i danni derivanti dal fracking (micro-esplosioni settoriali all’interno del giacimento) e dall’immissione di agenti chimici, sabbie e acqua necessarie ad aumentare la pressione all’interno del pozzo e favorire la fuoriuscita del gas, altrimenti non spontanea.

Una volta ammortizzato l’investimento iniziale di capitale impiegato per l’acquisizione del know how necessario e sufficiente a contenere i danni ambientali e aumentare il tasso di recuperabilità del giacimento, l’estrazione di shale gas risulta complessivamente meno dispendiosa rispetto all’estrazione di gas convenzionale.

Considerando che la percentuale di shale gas estratto negli Stati Uniti ammontava soltanto all’1% nel 2000 e ben al 20% nel 2010, l’Energy Information Administration stima che nel 2035 la produzione di gas di scisto possa raggiungere il 48%. Un tale aumento della produzione potrebbe portare Washington all’ autosufficienza energetica già nel 2020 secondo la dichiarazione rilasciata da Edward L. Morse, amministratore delegato e direttore generale dei servizi di Citi e confermata da Michael Levi, alto consigliere per l’Energia e l’Ambiente al Comitato delle Relazioni Internazionali statunitense. Un ulteriore aumento della produzione potrebbe dunque trasformare gli Stati Uniti da un importatore a un esportatore netto di gas, il che implicherebbe l’apertura di nuovi mercati, compreso quello europeo. Considerando che ora il prezzo del gas negli Stati Uniti è di 4$/MMBTU rispetto ai 10$/MMBTU in Europa e ai 15$/MMBTU in Giappone, se nel lungo periodo la domanda rimane costante e il prezzo del gas non subisce variazioni eccessive negli Stati Uniti, diventa ipotizzabile il trasporto via mare tramite cisterne verso l’Europa, come avviene per l’LNG (Liquefied Natural Gas) qatariano, australiano, malese e indonesiano.

L’Europa e la dipendenza dalla Russia

È necessario analizzare ora quali siano le ripercussioni della shale gas revolution per il mercato europeo e quale la reazione da un punto di vista interno.

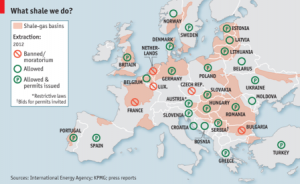

La possibilità che una seconda rivoluzione del gas di scisto possa avvenire nel Vecchio Continente risulta estremamente remota. Le riserve europee, non solo risultano inferiori a quelle statunitensi, ma anche di più difficile estrazione.

La sensibilità dei governi e le forti critiche da parte di un pubblico spaventato dai possibili danni ambientali ha portato inoltre nel 2013 alla ratifica di moratorie da parte di Francia, Lussemburgo, Olanda, Repubblica Ceca e Bulgaria contro l’esplorazione e la produzione di gas di scisto in territorio nazionale. Numerose critiche sono state sollevate in Inghilterra, Romania e Germania.

Nel 2012 Il Parlamento Europeo ha stabilito che il potere decisionale riguardo la possibilità di permettere o meno attività di esplorazione e produzione di gas di scisto venga demandato al singolo stato membro e non al Parlamento Europeo, autorizzando i paesi dell’ Europa centrale a dare il via alla fase di esplorazione.

Un report della Commissione Europea del 2012 afferma tuttavia che “la produzione di shale gas non renderebbe comunque l’Europa autosufficiente per quanto concerne la produzione di gas naturale. Nel migliore dei casi, la riduzione della produzione di gas convenzionale può essere sostituita mantenendo un livello di dipendenza dalle importazioni al 60%.”

Secondo i dati forniti dall’ IEA (International Energy Agency, 2014), l’Europa importa il 70% del greggio, il 50% di gas naturale e il 44% del carbone necessario al fabbisogno energetico interno e, secondo rilevazioni della stessa agenzia, si prevede un aumento della dipendenza da importazioni di idrocarburi del 20% nei prossimi vent’anni. Tale dipendenza sta spingendo l’Europa a cercare nuovi partner per ridurre la leve che Gazprom, il colosso energetico russo, può esercitare sulla politica di sicurezza energetica dettata da Bruxelles.

Riferendoci ai dati forniti dallo U.S. Congressional Research Service (CRS) per l’Europa, i due maggiori esportatori di gas sui mercati europei sono Oslo (35%) e Mosca (34%), seguiti al terzo posto dall’Algeria.

Considerando ora che si prevede un lento declino della produzione norvegese a partire da 2015, ci si interroga su quali possano essere le vie di approvvigionamento alternative a quella russa. La crisi Ucraina del post – Maidan e il profilarsi di un potenziale conflitto congelato dei territori della Novorossija (Новоро́ссия in russo) minacciano pesanti ripercussioni sulla sicurezza energetica europea.

È necessario analizzare ora quali siano effettivamente le ripercussioni della crisi ucraina sul vecchio continente: i rifornimenti russi infatti raggiungono il territorio europeo esclusivamente via pipeline, così come quelli norvegesi, mentre il restante 25% di gas viene trasportato via nave sottoforma di LGN dai partner algerini, egiziani e qatariani. Esistono 13 gasdotti che collegano Russia ed Europa escludendo il progetto South Stream: 3 di questi raggiungono la Finlandia, l’Estonia e la Lettonia, 4 passano attraverso Bielorussia, Polonia e Lituania, 5 attraverso l’Ucraina e l’ultimo, il Nord Stream, una sorta di corsia preferenziale volta a coronare l’idillio russo-tedesco, collega direttamente il terminale di Vyborg, non distante da San Pietroburgo, alla città di Greifswald, in Germania.

Pertanto, un inasprimento delle crisi ucraina potrebbe portare alla chiusura dei rubinetti da parte russa (come già avvenuto nel 2009) e questo implicherebbe una mancanza di approvvigionamento per metà Europa, considerando che le due pipeline con maggiore portata, Bratzvo (Fratellanza) e Soyuz (Unione) passano entrambe in territorio ucraino, per poi attraversare la Slovacchia e rifornire l’Europa orientale, mentre una terza pipeline rifornisce i Balcani e la Turchia.

Marco Antollovich

Seguirà domani South Stream o vie alternative?

Mappe: Economist, Geograficamente